Was ist die Grundsteuer?

Die Grundsteuer ist eine Gemeindesteuer, das heißt sie wird von den Gemeinden bzw. Städten erhoben. Im Mittelpunkt der Besteuerung steht dabei der Grundbesitz. Sie wird daher auch als Objektsteuer bezeichnet. Erhoben wird die Grundsteuer unmittelbar beim Eigentümer des Grundstücks.

Fragen und Antworten

Welche Arten von Grundsteuer gibt es?

Es gibt zwei Arten der Grundsteuer

Grundsteuer A

Grundsteuer B

Mit der Grundsteuer A wird das land- und forstwirtschaftliche Vermögen besteuert.

Mit der Grundsteuer B besteuert man alle anderen bebauten und unbebauten Grundstücke.

Welche Bedeutung hat die Grundsteuer für die Stadt Pforzheim?

Die Grundsteuer ist nach der Gewerbesteuer, die ertragsreichste Gemeindesteuer der Stadt Pforzheim.

Für das Haushaltsjahr 2024 wird mit Einnahmen von insgesamt ca. 29,7 Mio. Euro gerechnet. Auf die Grundsteuer A entfallen dabei ca. 65.000 Euro und auf die Grundsteuer B ca. 29,6 Mio. Euro.

Die Hebesätze in Pforzheim liegen im Jahr 2024 für die Grundsteuer A bei 440 v.H. und für die Grundsteuer B bei 550 v.H.

Warum gibt es eine Grundsteuerreform?

Die bisherige bundeseinheitliche Regelung zur Grundsteuer wurde am 10. April 2018 vom Bundesverfassungsgericht für verfassungswidrig erklärt.

Hauptkritikpunkt waren dabei die Einheitswerte, auf deren Basis die Grundsteuer berechnet wird. Diese Einheitswerte bilden den Wert des Bodens und des Gebäudes ab.

Die Ermittlung der Einheitswerte erfolgt dabei immer bezogen auf das Jahr 1964. Dies ist laut Bundesverfassungsgericht nicht verfassungsgemäß.

Der Bundesgesetzgeber hat 2019 ein Gesetz zur Reform der Grundsteuer verabschiedet. Die Bundesländer können das Gesetz des Bundes anwenden oder eigene Grundsteuergesetze erlassen. Dies hat das Land Baden-Württemberg mit dem Landesgrundsteuergesetz getan. Ab 1. Januar 2025 ist in Baden-Württemberg damit das Landesgrundsteuergesetz Baden-Württemberg anzuwenden.

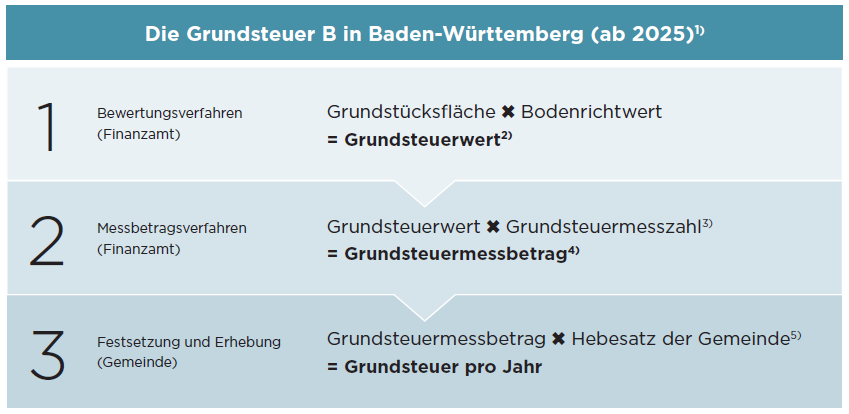

Wie wird die neue Grundsteuer in Baden-Württemberg ermittelt?

Bei der Grundsteuer A orientiert sich Baden-Württemberg an den Regelungen des Bundes. Das heißt die Berechnung des Grundsteuerwertes erfolgt anhand von sogenannten Ertragsmesszahlen, die den Ertrag der verschiedenen Flächen abbilden sollen.

Die Ermittlung des Grundsteuerwertes für die Grundsteuer B erfolgt mit Hilfe des Bodenrichtwertes zum 1. Januar 2022 und der Grundstücksfläche. Auf dem Grundstück befindliche Gebäude bleiben bei der Ermittlung des Grundstückswertes unberücksichtigt.

Dabei wird deutlich, dass die Stadt Pforzheim erst bei der Festsetzung und Erhebung der Grundsteuer ins Spiel kommt. Das Bewertungsverfahren und das Messbetragsverfahren liegt in der Zuständigkeit des jeweiligen Finanzamts und kann nicht von der Stadt Pforzheim beeinflusst werden.

2) Hauptfeststellung zum 1.1.2022 auf der Grundlage der von den Gutachterausschüssen zum 1.1.2022 zu ermittelnden

Bodenrichtwerten.

3) Vom Gesetzgeber vorgegeben: Grds. 1,3 Promille. Dient das Grundstück überwiegend Wohnzwecken, 0,91 Promille.

4) Hautpveranlagung der Grundsteuermessbeträge auf den 1.1.2025.

5) Für 2025 neu festzulegen

Muss ich zukünftig mehr Grundsteuer bezahlen?

Die Grundsteuerreform soll aufkommensneutral erfolgen.

Das heißt durch die Reform der Grundsteuer soll die Stadt Pforzheim in Summe nicht mehr oder weniger Grundsteuer einnehmen als vor der Reform.

Da das bisherige Bewertungsmodell des Einheitswertes jedoch vom Bundesverfassungsgericht für verfassungswidrig befunden wurde, wird es durch das neue Bewertungsmodell zwangsläufig zu Belastungsverschiebungen kommen. Manche Steuerschuldner werden also weniger und manche mehr Grundsteuer bezahlen müssen.

Wann steht die Höhe der neuen Grundsteuer für mich fest?

Die Festsetzung und damit die Berechnung der neuen Grundsteuer kann erst erfolgen, wenn die neuen Hebesätze für den Zeitraum ab 1. Januar 2025 feststehen. Hierzu benötigt die Stadt Pforzheim ausreichend viele Messbetragsdaten des Finanzamtes. Damit ist im zweiten Halbjahr 2024 zu rechnen. Die Stadtverwaltung hat daher am 17. Dezember 2024 eine Vorlage zum Beschluss der neuen Hebesätze in den Gemeinderat eingebracht.

Vorlage zum Beschluss der neuen Hebesätze

In der Sitzung des Gemeinderates wurden folgende ab 1. Januar 2025 geltenden Hebesätze beschlossen:

Grundsteuer A (land- und forstwirtschaftliche Betriebe): 517 vom Hundert

Grundsteuer B (übrige Grundstücke): 348 vom Hundert

Mit dem Grundsteuermessbescheid und dem neuen Hebesatz lässt sich dann für jeden die konkrete Grundsteuer berechnen.

Hierzu wird folgende Formel angewandt:

Grundsteuer A: Grundsteuermessbetrag X 5,17 = Grundsteuer pro Jahr

Grundsteuer B: Grundsteuermessbetrag X 3,48 = Grundsteuer pro Jahr

Wann bekomme ich meinen neuen Bescheid?

Für die Erstellung der Bescheide benötigt die Stadt Pforzheim die Messbeträge und die neuen Hebesätze.

Nachdem der Gemeinderat die neuen Hebesätze im Dezember 2024 beschlossen hat, sollen die neuen Bescheide nach Bekanntgabe der Satzung am 07.01.2025 und dem Bescheiddruck Anfang 2025 verschickt werden.

Ab wann muss ich die neue Grundsteuer zahlen?

Ab dem 1. Januar 2025 wird die Grundsteuer erstmalig nach den neuen Regelungen erhoben. Die Städte und Gemeinden erlassen die neuen Grundsteuerbescheide mit Wirkung ab dem 1. Januar 2025. Mit diesen wird Ihnen die neu berechnete Grundsteuer bekannt gegeben. Die konkrete Fälligkeit der neuen Grundsteuer ist den entsprechenden Bescheiden zu entnehmen.

Sollten für die alte Grundsteuer Daueraufträge bestehen, sind diese zu beenden bzw. auf die Parameter der neuen Grundsteuer anzupassen.

Kontakt

- Stadt Pforzheim

- Kasse und Steuern

- Grundsteuerreform

- Marktplatz 1

75175 Pforzheim

- 07231 39 1999

- 07231 39 1638